【华创宏观·张瑜团队】我国利率在全球的位置——海外周报第22期

一瑜中的

文:华创证券研究所副所长 、首席宏观分析师 张瑜

报告摘要

一、我国利率在全球的位置

从三个角度观察我国利率在全球中的位置:

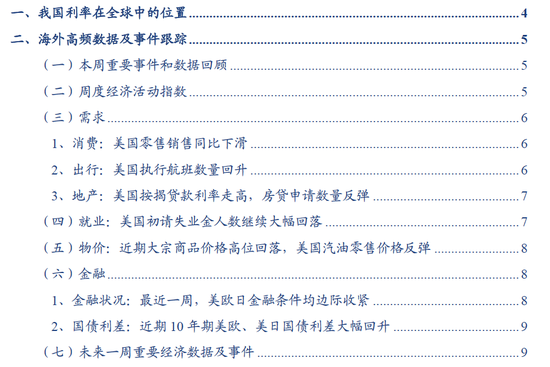

一是短端,政策利率。目前我国政策利率在全球27个主要经济体中处在6.6%的分位水平,创历史新低。按政策利率从低至高升序排列,我国排在第3位(仅高于瑞士的1.75%和日本的-0.1%)。作为对比,过去我国利率相对较低的2014-17年,平均分位水平也有24.5%。

二是长端,十年期国债利率。目前我国十年期国债利率在全球22个主要经济体中处在10.4%的分位水平,为历史次低(仅高于金融危机期间2008年10-11月9.9%左右的历史最低点)。按利率从低至高升序,我国10年期国债利率(2.6%)排在第4位,仅高于日本(0.6%)、瑞士(0.95%)、中国台湾地区(1.2%)。

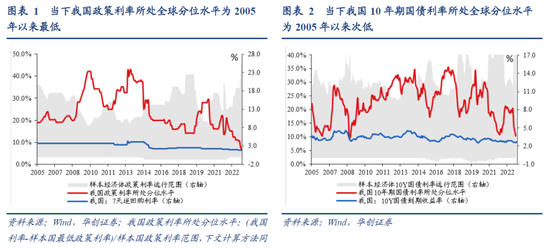

三是实际利率角度,简单用政策利率-CPI同比作为代理指标。当下我国扣除通胀后的政策利率在全球27个主要经济体中处在83.2%的分位水平,按利率从低到高升序,我国排在第20位(实际利率高于我国的主要包括美国、印尼,以及俄罗斯、南非、巴西、智利等大宗资源国),处于历史较高位置。与疫情前相比,当下分位水平仅低于两个阶段:①金融危机期间2009年,我国由于通胀快速下滑,实际利率升至样本经济体中最高。②2013年,我国由于快速加息,实际利率所处分位水平的峰值达到88%。

目前我国利率在全球中的位置处于——名义利率相对较低,但实际利率仍相对较高的情况,这体现出货币政策艰难的平衡。

二、海外高频数据跟踪

全球经济积极因素:美国、德国经济活动指数回升;美国执行航班数量回升,初请失业金人数大幅回落,房贷申请数量反弹。消极因素:美国零售销售同比下滑;欧洲主要国家执行航班数量小幅下滑;美欧日金融条件均边际收紧。

(一)周度经济活动指数

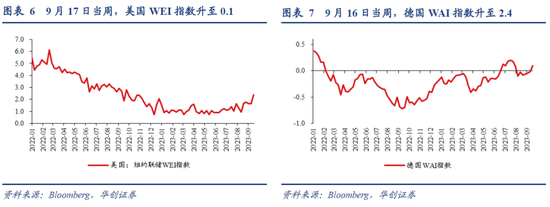

美国、德国经济活动均继续回升。9月17日当周,美国WEI指数升至0.1,上周为-0.02。9月16日当周,德国WAI指数升至2.4,上周为1.62。

(二)需求

1、消费:美国零售销售同比下滑。9月16日当周,美国红皮书商业零售同比为3.6%,9月9日当周为4.6%。

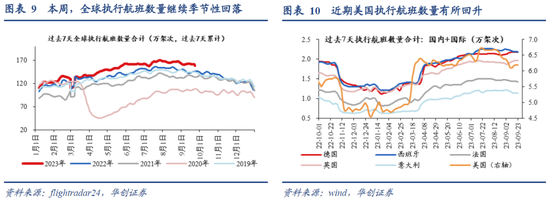

2、出行:近期美国执行航班数量回升,欧洲主要国家执行航班数量小幅下滑。美国方面,截至9月23日的一周内,执行航班数量累计为6.2万架次,9月16日当周为6.17万架次。欧洲方面,9月23日当周,主要国家执行航班数量累计为8.89万架次,9月16日当周为8.898万架次。

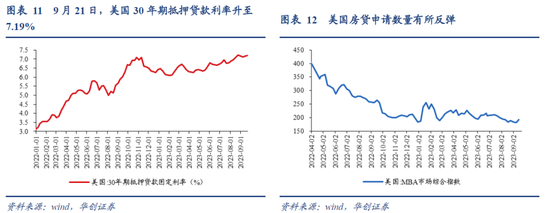

3、地产:美国按揭贷款利率走高,房贷申请数量反弹。9月21日,美国30年期抵押贷款利率降至7.19%,上周为7.18%,上上周为7.12%。9月15日当周,美国MBA市场综合指数(反映抵押贷款申请数量情况)录得192.1,较一周前上涨约5.4%。

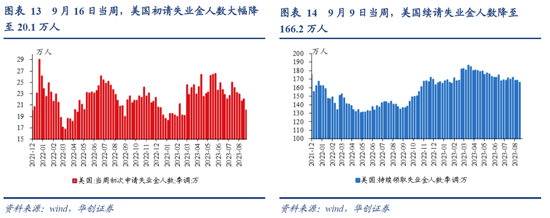

(三)就业:美国初请失业金人数继续大幅回落

最近一周,美国初请失业金人数继续大幅回落。9月16日当周,美国初请失业金人数大幅降至20.1万人,9月9日当周为22.1万人,9月2日当周为21.7万人。

(四)金融:最近一周,美欧日金融条件均边际收紧

9月21日,美国、欧元区、日本金融条件指数分别为100.13、101.8、96.87,一周前分别为99.86、101.71、96.83。

风险提示:样本代表性有限

报告目录

报告正文

一、我国利率在全球中的位置

从三个角度观察我国利率在全球中的位置:

一是短端,政策利率。目前我国政策利率在全球27个主要经济体中处在6.6%的分位水平,创历史新低。按政策利率从低至高升序排列,我国排在第3位(仅高于瑞士的1.75%和日本的-0.1%)。作为对比,过去我国利率相对较低的2014-17年,平均分位水平也有24.5%。

二是长端,十年期国债利率。目前我国十年期国债利率在全球22个主要经济体中处在10.4%的分位水平,为历史次低(仅高于金融危机期间2008年10-11月9.9%左右的历史最低点)。按利率从低至高升序排列,我国10年期国债利率(2.6%)排在第4位,仅高于日本(0.6%)、瑞士(0.95%)、中国台湾地区(1.2%)。

三是实际利率角度,简单用政策利率-CPI同比作为代理指标。当下我国扣除通胀后的政策利率在全球27个主要经济体中处在83.2%的分位水平,按利率从低到高升序排列,我国排在第20位(实际利率高于我国的主要包括美国、印尼,以及俄罗斯、南非、巴西、智利等大宗资源国),处于历史较高位置。与疫情前相比,当下分位水平仅低于两个阶段:①金融危机期间2009年,我国由于通胀快速下滑,实际利率升至样本经济体中最高。②2013年,我国由于快速加息,实际利率所处分位水平的峰值达到了88%。

目前我国利率在全球中的位置处于——名义利率相对较低,但实际利率仍相对较高的情况,这体现出货币政策艰难的平衡。

二、海外高频数据及事件跟踪

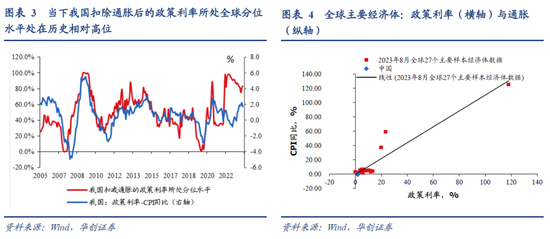

(一)本周重要事件和数据回顾

(二)周度经济活动指数

美国经济活动继续回升。9月17日当周,美国WEI指数升至0.1,上周为-0.02。

德国经济活动延续回升。9月16日当周,德国WAI指数升至2.4,上周为1.62。

(三)需求

1、消费:美国零售销售同比下滑

商品消费方面,美国零售销售同比回落。9月16日当周,美国红皮书商业零售同比为3.6%,9月9日当周为4.6%。

2、出行:美国执行航班数量回升

本周,全球执行航班数量继续季节性回落,仍明显高于历史同期。截至9月23日的一周内,全球执行航班数量累计为158.6万架次,9月16日当周为162.6万架次,9月9日当周为162万架次。

近期美国执行航班数量回升,欧洲主要国家执行航班数量小幅下滑。美国方面,截至9月23日的一周内,执行航班数量累计为6.2万架次,9月16日当周为6.17万架次。欧洲方面,9月23日当周,主要国家执行航班数量累计为8.89万架次,9月16日当周为8.898万架次。

3、地产:美国按揭贷款利率走高,房贷申请数量反弹

近期美国抵押贷款利率走高。9月21日,美国30年期抵押贷款利率降至7.19%,上周为7.18%,上上周为7.12%。

近期美国抵押贷款申请数量有所反弹。9月15日当周,美国MBA市场综合指数(反映抵押贷款申请数量情况)录得192.1,较一周前上涨约5.4%。

(四)就业:美国初请失业金人数继续大幅回落

最近一周,美国初请失业金人数继续大幅回落。9月16日当周,美国初请失业金人数大幅降至20.1万人,9月9日当周为22.1万人,9月2日当周为21.7万人。

美国续请失业金人数继续下滑。9月9日当周,美国续请失业金人数降至166.2万人,9月2日当周为168.3万人,8月26日当周为168.4万人。

(五)物价:近期大宗商品价格高位回落,美国汽油零售价格反弹

近期,大宗商品价格自高位回落。9月22日,RJ/CRB商品价格指数录得285.99,较一周前下跌约1.3%,较两周前上涨0.5%。

近期,美国汽油零售价格有所反弹。9月18美国汽油零售价为3.72/加仑,较一周前上涨约0.9%,较两周前上涨约1.2%。

(六)金融

1、金融状况:最近一周,美欧日金融条件均边际收紧

最近一周,美国、欧元区、日本金融条件指数均回升,反映金融条件边际收紧。9月21日,美国、欧元区、日本金融条件指数分别为100.13、101.8、96.87,一周前分别为99.86、101.71、96.83。

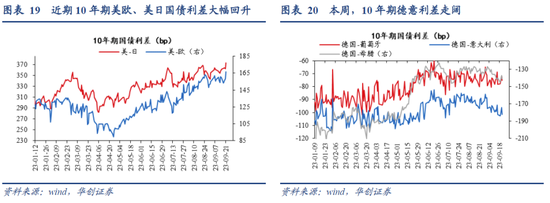

2、国债利差:近期10年期美欧、美日国债利差大幅回升

近期10年期美欧、美日国债利差大幅回升。9月21日,10年期美欧国债利差为167bps,一周前(9月14日)为161bps。同期,10年期美日国债利差为373bps,一周前(9月1日)为358bps。

本周,10年期德意、德葡国债利差走阔,德希国债利差变化不大。9月21日,德国与意大利、葡萄牙10年期国债利差分别为-182bps、-75bps,较一周前(9月14日)分别下行约10.9bps、6.4bbps。9月21日,10年期德国与希腊国债利差为-141bp,与一周前基本持平。

(七)未来一周重要经济数据及事件